3月も2週目に入り、個人の確定申告も終盤戦ですね。

会社の役員・社員などの「給与所得者」の場合は年末調整で完結している事が多いです。

今回は確定申告で間違いが見受けられる事項を3点ほどご紹介いたします。

〇保険の満期でお金が戻ってきた場合

保険の満期は金額により保険会社から税務署へ支払調書が提出されています。

支払額は国税当局に補足されておりますので、ご注意ください。

〇申告が必要な所得がある場合のふるさと納税

ふるさと納税でワンストップ特例を選択している場合は通常は確定申告不要ですが、

確定申告をした場合はワンストップ特例が無効になりますのでご注意ください。

またふるさと納税は申告書に、所得税・住民税両方の控除の記載が必要となります。

〇不動産の譲渡(売却)があった場合

最近、不動産を売却した方へ税務署から「譲渡所得のおたずね」が送られてきています。

これは昨今の国税職員減少によるもので、実地の調査を予め省略するものだと考えられます。

不動産を売却した場合、その登記情報は税務署へ通知され、その関係で税務署からおたずねが届くのですが、

おたずねが届かなくても不動産を売却した場合は申告が必要となる場合があります。

よくある間違いに下記のようなものがあります。

例1)所有している物件Aを3,000万で売却し、5,000万円の物件Bを購入した。

不動産の譲渡所得は売却物件の「売却時金額-購入時金額」で計算します。

一見すると3,000万収入があり、5,000万支出したので損が出ているようにみえますが、こちらは全く別の取引となります。

この場合は、物件Aの売却時金額3,000万-購入時金額で売却益が出るかどうかを考えます。

例2)所有している建物Aを3,000万円で売却した(この建物は3,000万円で購入した)。

こちらも一見すると売却時金額3,000万-購入時金額3,000万=ゼロとなり

税額が出なそうですが、そうではありません。

日本の税制では土地は購入時から売却時まで原則価値の変更はないものと考えますが、

建物の場合は「減価償却」と言う価値の減少を考慮します。

その為購入時は3,000万であっても売却時は2,500万の価値になっている事があります。

(仮の事例なので減価償却の計算は省略します)

つまり、売却時金額3,000万-購入時時価2,500=500万・・・譲渡益となり、これに対し税金がかかります。

実際は不動産の売却には複雑な各種特例がありますので、これだけではありませんので

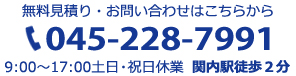

気になる事がある場合はお気軽にお問い合わせください。

それでは今回はこの辺で。